“新常态”中的水泥上市公司— —水泥上市公司2014年上半年业绩简评

本文选取了香港以及深市、沪市上证,以水泥为主营业务披露销售收入的26家水泥上市公司为样本,并将中建材、中材、金隅、亚泰等水泥业务数据从整个股份公司报表中筛选出,以增加可比较性。

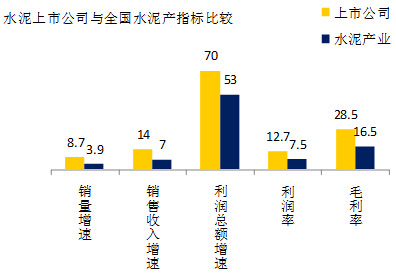

2014年上半年水泥价格延续去年年末高位,同时煤炭价格下降幅度较大,水泥产业上半年实现利润总额342亿元,同比增长53%。上市公司是产业标杆,各项指标明显优于产业平均水平,2014年上半年业绩表现明显引领产业:

从比重看,统计上市公司2014年上半年销售收入为1556亿元,占全国销售收入33%,利润总额194亿元,占全国利润总额57%。

从增速看,统计上市公司水泥、熟料的合计销量为5.1亿吨,同比增长8.7%,高于全国上半年水泥产量增速3.6%约5个百分点;销售收入同比增长13.4%,高于全国6.4个百分点;利润总额同比增长70%,高于全国17个百分点。

从盈利能力看,统计上市公司利润率为12.7%,高于去年同期5.2个百分点,高于行业利润率水平5.2个百分点;毛利率为28.5%,高于去年同期4.8个百分点,高于行业利润率水平12个百分点。

但区域间存在差异,企业业绩表现不一主要受价格影响:

——华南量价齐升,区域内涉足企业成为今年最大赢家;

——华东需求增速下滑,企业控制销量,但价格同比上涨的基础上,利润呈大幅增长;

——西南是今年唯一一个维持住去年年底高位的地区,推动企业业绩;

——华中,湖北企业受湖北价格拉动业绩增长,河南、湖南价格低位运行,企业业绩增速相对平缓。

——东北在高位上有所回调,但煤炭价格下行、企业管理提升,利润水平基本持稳。

——华北、西北受需求增速下滑影响,上市企业积极应对,逆势增加销量,占有市场份额,并控制成本。

销售量:合计5.1亿吨,同比增长8.7%

在半年报中有披露销量的19家上市公司,2014年上半年水泥、熟料的合计销量为5.1亿吨,同比增长8.7%,高于全国上半年水泥产量增速3.6%约5个百分点。

从企业规模看:销量“亿吨级”第一梯队仍由中建材、海螺两个全国性企业集团组成,其中中建材以1.33亿吨居于榜首,海螺为1.14亿吨;第二梯队(2000~4000万吨)为冀东、中材、华润、山水、华新,基本上均为大范围跨多省份布局企业;第三梯队(1000~2000万吨)为专注区域企业,为天瑞、金隅、亚泥、江西;第四梯队(300~1000万吨)为小区域企业,西北占到3个(祁连山、西部水泥、宁夏建材);最后一梯队(300万吨以下)分布在华东地区的单点企业。

增速上,祁连山26.1%、福泥25%、冀东20%高居榜首,冀东销量、增速均保持在第三位,在基数上实现快速增长,凸显应对市场的策略转变;保持近10%以上增速的另有:天瑞、亚泥、金隅、宁夏建材、海螺。

销售收入:占全国1/3,同比增长14%

在半年报中有披露销量的26家上市公司,2014年上半年水泥、熟料销售收入为1,556亿元,占全国销售收入1/3;同比增长13.4%,高于全国6.4个百分点(全国水泥产业上半年销售收入4,587亿元,同比约增长7%)。其中中国建材以377亿元居首位,海螺288亿元;华润、中材分别以122亿元、108亿元居第三、四位。

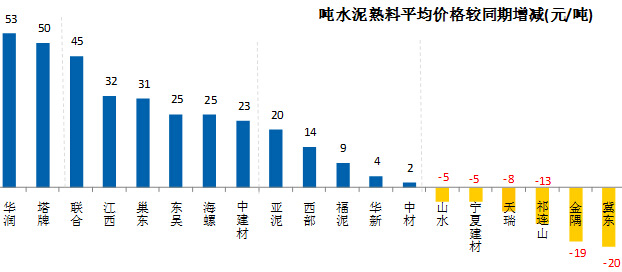

销售收入与销售量排名差异的原因是,水泥是区域性产品,不同上市公司所涉及的区域不同,在今年上半年价格走势不同。从吨水泥熟料平均价格看:

主市场在华南的华润、塔牌,受今年华南价格高企影响,吨水泥熟料价格较去年同期上涨了50元/吨以上。预计台泥的吨水泥熟料价格增量也应在此区间。

主市场在华东的江西、巢东、东吴、海螺、中建材、亚泥,吨水泥熟料价格增量在20~32元/吨,使水泥销售收入提升比例均在两位数以上。

西北的宁夏建材、祁连山受产能冲击,价格小幅下滑;而华北的金隅、冀东受区域内需求压制,价格下滑幅度较大,约为20元/吨。

利润总额:占水泥产业57% ,同比增长70% ,高于全国17个百分点

计入统计的25家上市公司,2014年上半年利润总额合计194亿元,占全国利润总额57%;同比增长70%,高于全国17个百分点(根据国家统计局发布数据,2014年上半年水泥行业利润总额342亿元,同比增长53%)。

海螺以78.5亿元利润总额高居榜首,贡献了全产业超1/5的利润;中建材、华润分别以29亿元、22亿元居于二、三位;中材、台泥利润总额也均在10亿元以上;东吴、青松建化、冀东出现亏损。

从增速看,海螺、华润、台泥在较高利润总额基数上再次呈高速增长(均在90%以上)。塔牌、祁连山、上峰、巢东、福泥业绩也有明显增长,由于利润总额基数小,呈双倍甚至翻番增长。

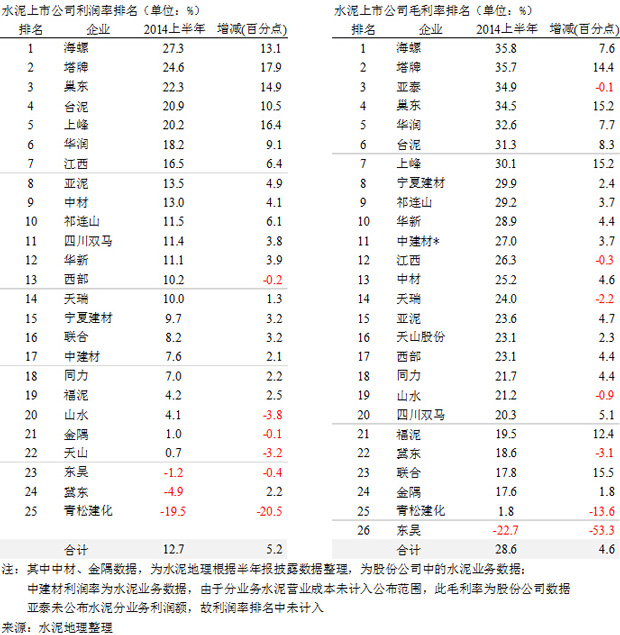

盈利能力:利润率高于行业5.2个百分点 毛利率高于行业4.8个百分点

计入统计的24家上市公司,2014年上半年利润率为12.7%,高于去年同期5.2个百分点,高于行业利润率水平5.2个百分点(全国上半年利润率为7.5%),共有16家水泥上市公司利润率高于行业平均水平。

计入统计的24家上市公司,2014年上半年毛利率为28.5%,高于去年同期4.8个百分点,高于行业利润率水平12个百分点(全国上半年利润率为16.5%)。除青松建化、东吴水泥,其余企业的毛利率水平均高于行业平均水平。

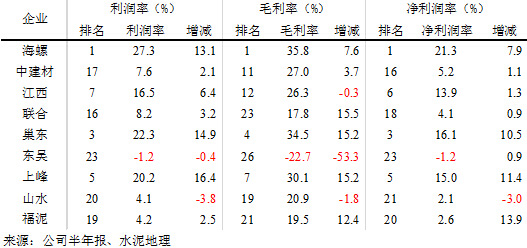

高盈利能力企业的是:海螺、塔牌、亚泰、巢东、台泥、上峰、华润、江西,利润率基本在15%以上(亚泰未计算)、毛利率在30%以上(江西水泥26.3%)。

利润率与毛利率排名的差别在于企业对三项费用(财务费用、管理费用、销售费用)及营业税金的控制,利润率比毛利率排名靠前,说明企业对三项费用等控制能力较强,比如亚泥、江西水泥、中材、西部;利润率比毛利率排名靠后,说明企业三项费用压力较大,比如中建材、宁夏建材。

区域分化 :

华东区域:控制销量 价格提升 业绩显著增长

华东是我国经济最早启动、也是经济最发达地区,布有9家水泥上市公司(海螺、中建材以华东为主战场,在全国其他地区分布布局,山水涉足华北、东北区域)。

长三角:2014年上半年受需求增速下降影响,区域内水泥上市的销量增速放缓:海螺在全国的销量同比增9.9%,但在东部销量增速仅为3.94%,低于去年同期增速11个百分点;中建材在全国销量同比增7.9%,其中南方水泥的水泥销量同比增0.83%。此外,江西、东吴、联合的销量均为3%以下的低速增长。但今年上半年区域内水泥均价高于去年同期,上市公司较去年同期价格提升20~50元/吨不等,从而拉升企业利润水平均呈现高速增长。海螺水泥是业内风向标,各盈利指标均居于前列,上峰、巢东单点,设备精良、运输便利、运作灵活,盈利能力强大,在华东地区仅次于海螺水泥,这三家毛利率均为30%以上,净利率15%以上,其中海螺以毛利率35.8%、净利率21.3%居首。

山东:山东市场在中联、山水两大势力维护下,市场价格相对平稳,山水上半年销量略增,但利润水平却较去年同期出现大幅度下滑。公司指出山西及中国东北地区的水泥价格疲弱,是导致盈利下跌的主要原因,来自这两个地区的收入占集团收入约三分之一。但分析师认为利润下降的主要原因应是其固定成本处于高水平(特别是融资成本)。

福建:福建水泥销量大幅增长25%,主要受省内基建和房地产拉动,水泥需求增长较其他省乐观。同时吨水泥价格较去年同期提升了近10元/吨,量价齐升,福建水泥上半年实现扭亏为盈,净利润0.2亿元,利润总额同比增长150%,利率、净利率较去年提升10多个百分点。

华南区域:量价齐升催化业绩“大飙升”

华南,是近几年水泥市场表现最好的区域之一,在区域需求仍然有较大力度的支撑下,2014年年初承接上年价格高位,此后尽管也往下调整,但仍保持在前两年价位之上,市场表现领先于全国。区域内上市公司吨水泥熟料平均价较去年同期提升了约50元/吨以上,华润、台泥、塔牌的利润率、毛利率、净利率排名均居于行业前几位。

塔牌产能集中于粤东地区以及邻近的福建龙岩交界处,上半年销量8.3%,水泥产销两旺,量价齐升,使得盈利能力大幅提升。齐升,拉动其利润总额、净利润呈270%的大幅增长,利润率、毛利率、净利润率也大幅提升近10个百分点,直逼海螺,居行业第二位。

华润、台泥的 “高水准”业内有共识,在综合成本方面与海螺不分伯仲,但与塔牌专注广东市场不同,华润、台泥已走出华南,开始向全国性企业集团推进。华润受累山西、内蒙古,台泥受累辽宁,平摊了其整体的盈利水平,盈利能力增速较为平缓,但净利润仍均实现80%的增速。

华中区域:价格分化决定企业表现不一

华中涉及的湖北、湖南、河南区域分化较大:

华新上半年水泥及商品熟料销量2,230万吨,较上年同期增长3.8%,仅略微高于全国水泥上半年增速3.6%,对总体业绩增长的贡献并不大,盈利能力提升空间更重要的是来自于今年华新区域内大部分地区水泥价格相较于去年同期的大幅攀升,其中营业收入占比达到51%的湖北省,上半年合计水泥均价较去年上半年提升近25元/吨,营业收入较去年同期增长10%。同时2013年8月投产华新塔吉克斯坦3000 t/d项目在今年上半年贡献了1.5亿元净利润,占华新净利中约24%,远高于华新国内任何一家水泥企业。

河南今年水泥价格下行,竞争较为激烈,区域内水泥企业以走量为主,销量有较大幅度提升,同时煤炭价格下行带来的成本降低,缓解了区域压力。

华北区域: 需求下行 企业增量、控成本

中国经济开始进入“新常态”,今年开始各个区域市场面临的最大挑战,不仅要面对产能过剩,而需求的放缓甚至下行。从近十年的全国水泥发展轨迹看,产量增速呈不规则的正弦曲线,波峰和波谷交替出现,如今已接近波谷,产量增速放缓甚至出现负增长之势不可逆转,这种调整在华北表现得尤为明显。

以京津冀为主市场的冀东、金隅率先体会了市场需求考验,上半年吨水泥熟料价格较去年同期大幅下降20元/吨,为应对市场,冀东、金隅一方面增加销量,冀东上半年销量增长20%、金隅增长12%,同时一方面降低成本。金隅水泥上半年水泥业务利润率同比基本持平去年同期,而冀东受陕西、山西等其他区域拖累,仍亏损3.3亿元。

这种应对市场的运作,无疑是成功的,加速了区域企业分化、产业结构调整。据了解已有众多企业向两大集团抛出“橄榄枝”,但在市场下行中,必然是挤压、并购并举,在市场上升期盲目进入的企业并非都能找到栖身之地,部分必将面临出局。

西北区域:市场急剧回落 考验企业盈利

西北,是4万亿投资中最大的收益者,但在这种政策性的拉动下,迅猛高企之后的迅速回落也来的更为直接:近两年西北水泥产量增速加速下滑,今年1~7月相较去年同期下滑9个百分点。

西部水泥位于陕西,然而今年为应对2014年5月份生态两条7200 t/d生产线投产, 海螺于4月份开始价格急掉近80元/吨,致使目前生态投产两条线,但仅有一条线非满负荷运转,这与2011年~2012年为收购众喜进行的经典价格策略如出一辙。如此急速的价格下调,使西部水泥上半年业绩承压,销量、利润总额、净利润同比基本持平,但利润率、净利率降低。

在产能快速爆发的背景中,宁夏建材和祁连山仍实现业绩改善,与华北企业应对市场策略基本一致,一方面增加销量,宁夏建材同比增长10%,祁连山增长26%,另一方面,增强管理,成本下降;

新疆今年产量增速从去年近40%增速掉入负增长,水泥售价下降,量价齐跌,致使区域内青松建化、天山由盈转亏。

西南区域:整合力量显现 企业盈利提升

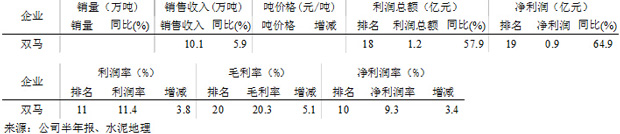

随着西南水泥等大企业集团进入,市场的整合力量开始显现,西南水泥价格压抑了3年,今年上半年延续去年年底高位,并基本稳住,成为全国几大区中唯一一个稳住去年年末价格的区域。从水泥地理跟踪,今年上半年西南价格高于去年同期约40元/吨,使区域内企业利润水平提升。四川双马净利润0.9亿元,同比增长了65%。

东北区域:成本控制抵消价格下行 盈利持平

东北水泥,市场相对独立、集中度高,企业掌控能力强,连续几年成为全国水泥的高价区。今年上半年受辽宁产能冲击,东北市场有所变数,自5月份开始价格下调,但相较其他区域仍处于较高水平,亚泰水泥在上半年的销售收入同比下降12.6%,但受煤炭价格、内部管理提升,销售成本下降也在13%;毛利率34.9%,与去年同期持平,居行业第三位。

选取样本说明:

1)本分析报告选取了香港以及深市、沪市上证,以水泥为主营业务的26家水泥上市公司为样本:中建材、海螺、冀东、中材、华润、台泥、山水、华新、亚泰、天瑞、金隅、亚泥、同力、江西、四川双马、祁连山、西部、青松建化、天山、宁夏建材、塔牌、福泥、上峰、巢东、联合、东吴。

2)以下4家公司不计入此次分析报告:秦岭水泥已转型资源回收产业;狮头由于搬迁今年上半年未正常生产水泥;葛洲坝、西水股份的集团业务中水泥仅占极少数部分,且半年报中未公布水泥分业务数据。

3)由于港股、A股各家数据披露的指标不尽统一,在各种指标分析中以已有披露数据的为准。

4)中建材、中材、金隅、亚泰为含水泥业务及其他业务的股份集团,本报告中均已剔除其他业务,仅为水泥业务数据。

更多新闻关注水泥地理www.gcement.cn

新浪微博、腾讯微博:@水泥地理

点击右上角关注水泥地理微信